Схемы консолидации с ВГО на примерах

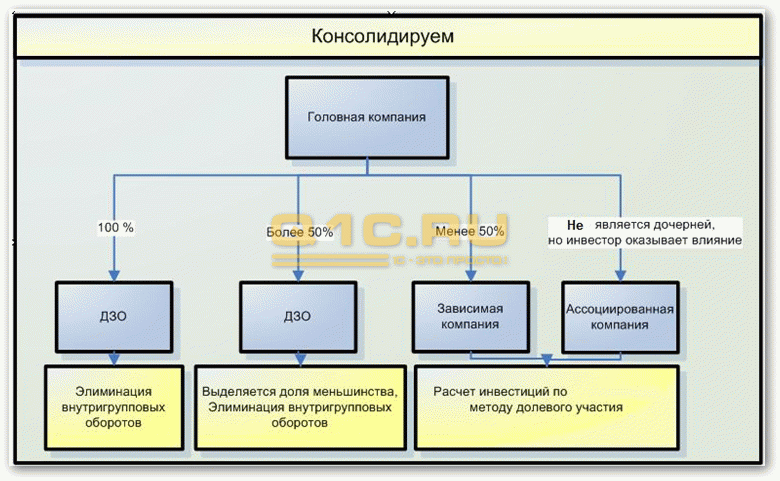

Рассмотрим на примерах основные схемы консолидации отчетности на предприятиях. Для начала рассмотрим, какие же общества подлежат консолидации, а какие нет.

Читайте другие статьи по оптимизации финансов компании.

Подлежат консолидации:

- ДЗО, где ГК владеет 100%;

- ДЗО, где ГК владеет более 50%;

- ДЗО, где ГК владеет от 20 до 50%;

- Ассоциированные компании, где ГК не владеет долей напрямую, но на деятельность которых оказывает существенное влияние инвестор. Под существенной долей понимается (IAS 28):

- а. Инвестор владеет более 20% акций с правом голоса;

- б. Инвестор участвует в совете директоров;

- в. Есть технологическая зависимость.

Не подлежат консолидации:

ДЗО, где ГК владеет менее 20% и не оказывает существенного влияния на деятельность ДЗО.

Содержание

Примеры составления консолидированного баланса

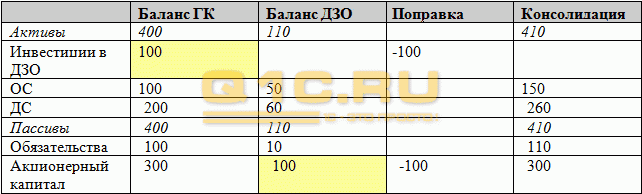

Случай первый — ГК владеет 100% ДЗО

Консолидация происходит в несколько этапов:

Этап 1. Элиминировать балансовую стоимость инвестиций ГК в ДЗО и капитал ДЗО, принадлежащий ГК.

Пример:

Инвестиции в ДЗО выделяются из строки баланса «Долгосрочные финансовые вложения» в отдельную строку. Таким образом, потребуется ввод первоначальных остатков на плане счетов УУ, где будут выделены соответствующие инвестиции как в ГК, так и в ДЗО.

Этап 2. Учет внутригрупповых оборотов (ВГО).

Примеры ВГО

- Выполнение работ и оказание услуг одной компании группы другой: ГК оказала ДЗО услуги на 50 тыс. руб. В таком случае в консолидированном ОПУ и ДДС необходимо уменьшить у компании ГК – выручку на 50 тыс. руб. (и поступления в ДДС), у ДЗО – статью затрат на 50 тыс. руб. (и выплаты).

- Реализация товаров между компаниями группы: ГК продала ДЗО товары стоимостью 50 тыс. руб. за 70 тыс. руб. Проданные товары находятся в запасах ДЗО и не реализованы на сторону (имеет место нереализованная прибыль). Для элиминации ВГО выручка ГК должна быть уменьшена на 70 т.р., а себестоимость на 50 т.р. В балансе необходимо уменьшить в активе стоимость запасов, а в пассиве нераспределенную прибыль (отражен случай без дебиторской и кредиторской задолженности).

- Выдача и погашение займов и процентов по ним: ГК выдала займ ДЗО на 100 т.р., по которому были начислены проценты – 10 т.р. В ОПУ ГК и ДЗО необходимо уменьшить полученные и выданные займы на 10 т.р. В балансе выданный займ как актив ГК является пассивом как обязательством ДЗО.

- Выплата дивидендов: ДЗО выплатила дивиденды ГК в размере 10 т.р. В балансе корректировок производить не нужно, т.к. дивиденды представляют собой распределение нераспределенной прибыли, а ее увеличение у ГК сопровождается уменьшением в ДЗО. В ОПУ выплату дивидендов необходимо элиминировать.

Цифрами в отчетах обозначены операции из примера.

- Продажи ОС и НМА: ГК продала ДЗО оборудование за 8 т.р., первоначальная стоимость которого составляла 10 т.р., накопленная амортизация составила 4 т.р., оставшийся срок полезного действия – 5 лет. С точки зрения группы никакой продажи оборудования не было, в консолидированной отчетности ОС должен отражаться по первоначальной стоимости. Соответственно, прибыль от продажи оборудования и его стоимость необходимо элиминировать. В отчетном периоде оборудование находилось на балансе у ДЗО, и она начисляет амортизацию 8/5 = 1.6 т.р. в год, если бы ОС остался на балансе в ГК, амортизация составила бы (10-4)/5 = 1.2 т.р. Соответственно, элиминации подлежит сумма амортизации 0.4 т.р.

- Продажи товаров внешнему покупателю: Если часть товаров проданных ГК ДЗО будет реализована третьим лицам, тогда в балансе и ОПУ подлежит корректировке только та часть нераспределенной прибыли, которая осталась в нереализованных запасах.

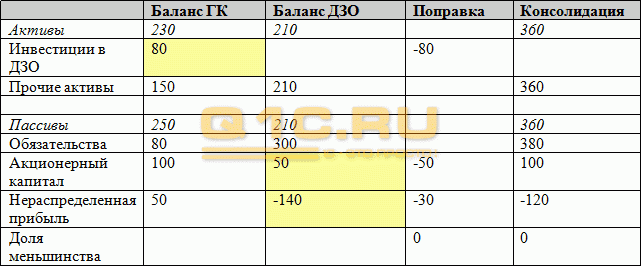

Случай второй — ГК владеет более 50% ДЗО

Консолидация происходит в несколько этапов:

Этап 1. Элиминировать балансовую стоимость инвестиций ГК в ДЗО и капитал ДЗО, принадлежащий ГК.

Этап 2. Выделение доли меньшинства.

Пример №1 (прибыльная компания): ГК владеет 80% акций ДЗО. Чистые активы ДЗО составляют 100 т.р., доля в чистых активах ГК составляет 100 т.р.*80% = 80 т.р. Баланс будет иметь следующий вид:

Доля меньшинства в акционерном капитале равна 50*20% = 10 т.р.

Доля меньшинства в нераспределенной прибыли 60*20% = 12 т.р.

Пример №2 (убыточная компания):

Т.к. ДЗО несет значительные убытки, и доля меньшинства в нераспределенной прибыли (-28 т.р.) превышает долю меньшинства в капитале (10 т.р.), в консолидированной отчетности она равна 0. При условии ДЗО в последующие отчетные периоды такая прибыль будет относиться на увеличение чистых активов группы до момента покрытия ранее отнесенного превышения убытка (-18 т.р.) дочерней компании над долей меньшинства (п. 35 IAS 27)

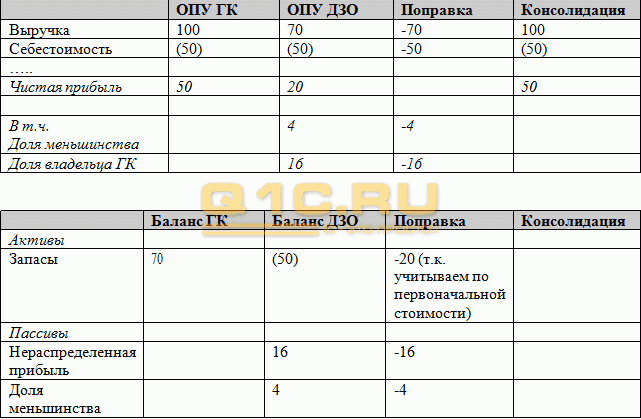

Этап 2. Учет внутригрупповых оборотов (ВГО). Внутригрупповые обороты аналогичны 100% доле, однако в консолидированной отчетности необходимо выделять долю меньшинства.

Пример №3: Реализация товаров между компаниями группы: ГК владеет 80% ДЗО, 20% — доля меньшинства. ДЗО продала ГК товары стоимостью 50 тыс. руб. за 70 тыс. руб. Проданные товары находятся в запасах ГК и не реализованы на сторону (имеет место нереализованная прибыль). Для элиминации ВГО выручка ДЗО должна быть уменьшена на 70 т.р., а себестоимость на 50 т.р. В балансе необходимо уменьшить в активе стоимость запасов, а в пассиве нераспределенную прибыль. Так как ГК не полностью владеет ДЗО, прибыль доли меньшинства необходимо уменьшить на 20*0.2 = 4.

Случай третий — от 20 до 50%

Согласно методу долевого участия инвестиции в ассоциированную или зависимую компанию первоначально признаются по себестоимости. После первоначального признания ее (инвестиции) балансовая стоимость увеличивается или уменьшается на признанную долю инвестора в прибыли или убытке объекта инвестиций.

Читайте другие статьи по оптимизации финансов компании.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

СПРОСИТЕ в комментариях!