НДС налогового агента в 1С 8.3 — пошаговая инструкция на примере

Налоговым агентом по НДС считается организация, выступающая посредником при сделках покупки или продажи товаров и услуг у сторонних организаций, в том числе иностранных. Налоговый агент обязан оформить все операции, связанные с начислением, уплатой и предъявлением к возмещению НДС, включая налог на свои собственные услуги.

Рассмотрим ситуацию, когда организация выполняет обязанности налогового агента по НДС при реализации услуг в 1С 8.3 Бухгалтерия. Предприятие «Волшебная лань» заказала консультационные услуги у организации «Юрист-Плюс»; фирма «Пример» выступает посредником, то есть налоговым агентом по НДС.

Последовательность операций для фирмы «Пример» в этом случае будет выглядеть следующим образом:

- Поступление аванса от заказчика.

- Начисление НДС с аванса.

- Оформление услуги.

- Начисление НДС (по реализации).

- Предъявление НДС к вычету (только по авансам полученным).

- Оформление оплаты.

- Перечисление денег исполнителю (принципалу).

- Формирование отчета агента.

- Начисление НДС (вознаграждение агента).

Содержание

Поступление средств и формирование счета-фактуры налогового агента

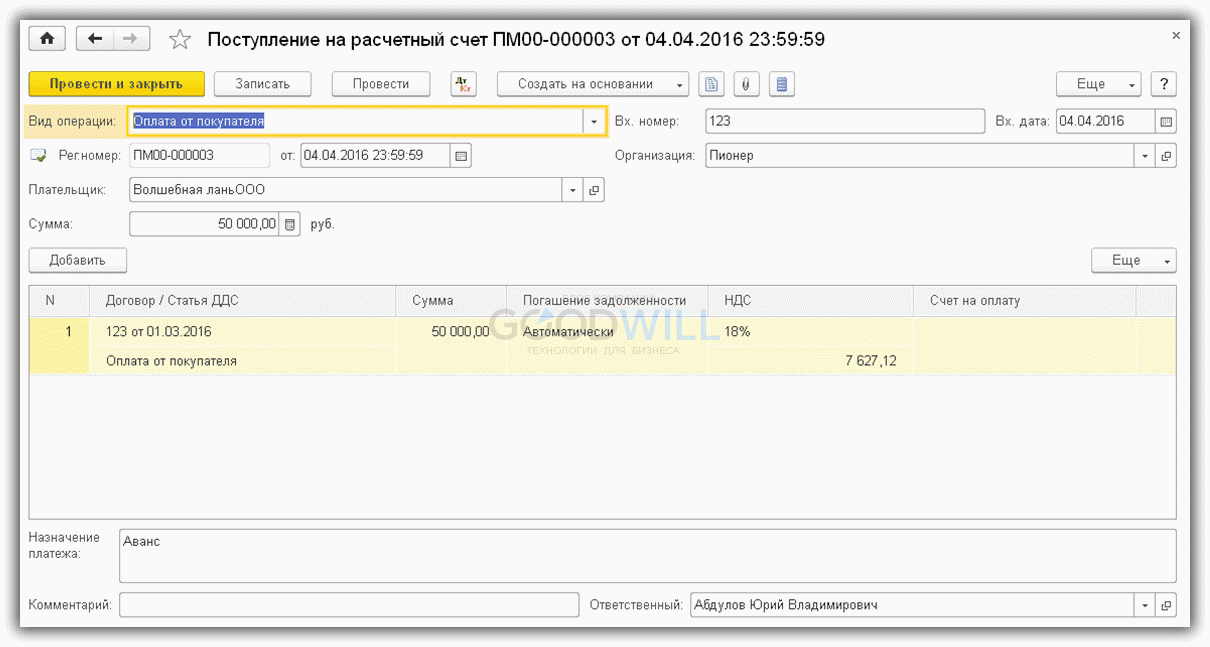

На рис.1 представлен документ банковской выписки, по которой фирма «Пример» получает аванс от заказчика «Волшебная лань».

Рис.1

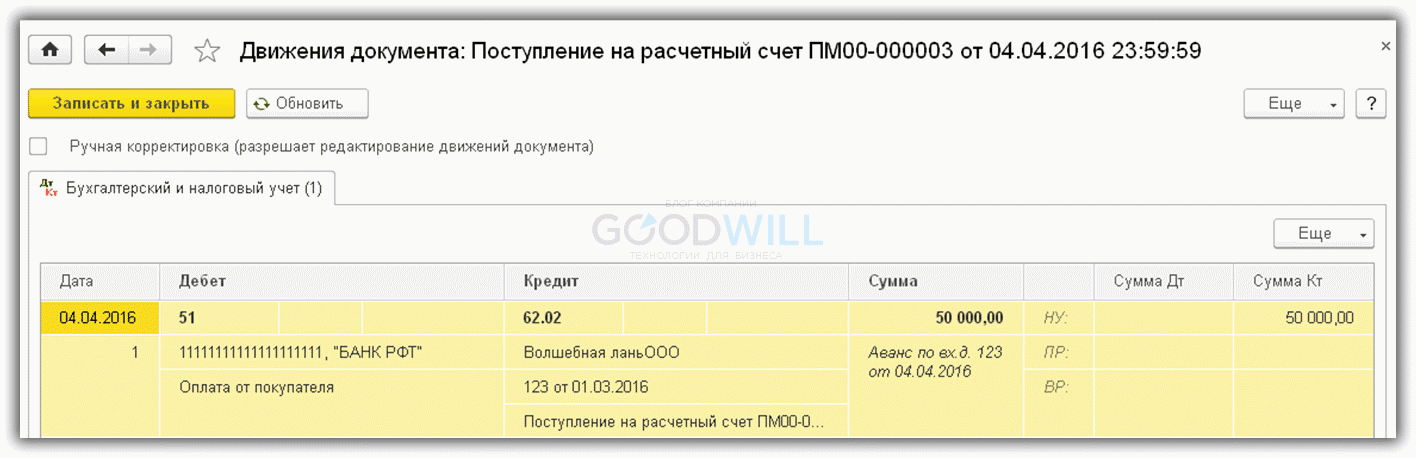

Проводки можно увидеть на рис.2.

Получите понятные самоучители по 1С бесплатно:

Рис.2

Следующий этап – выставление счета-фактуры на аванс (Рис.3). В нем придется вручную заменить код вида операции.

Рис.3

Проводки тоже необходимо откорректировать вручную – заменить счет 76.АВ на счет 76.НА (рис.4).

Рис.4

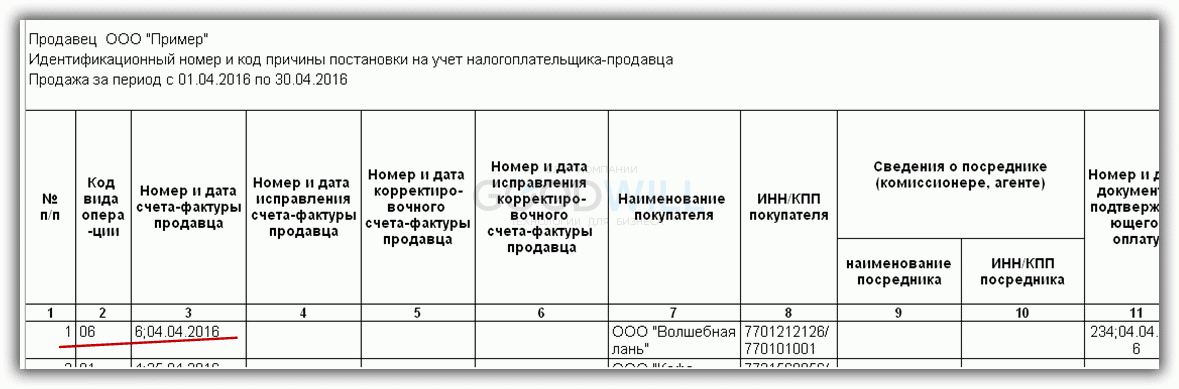

Проверим, появилась ли запись в книге продаж (рис.5)?

Рис.5

Продажа товара как налоговый агент

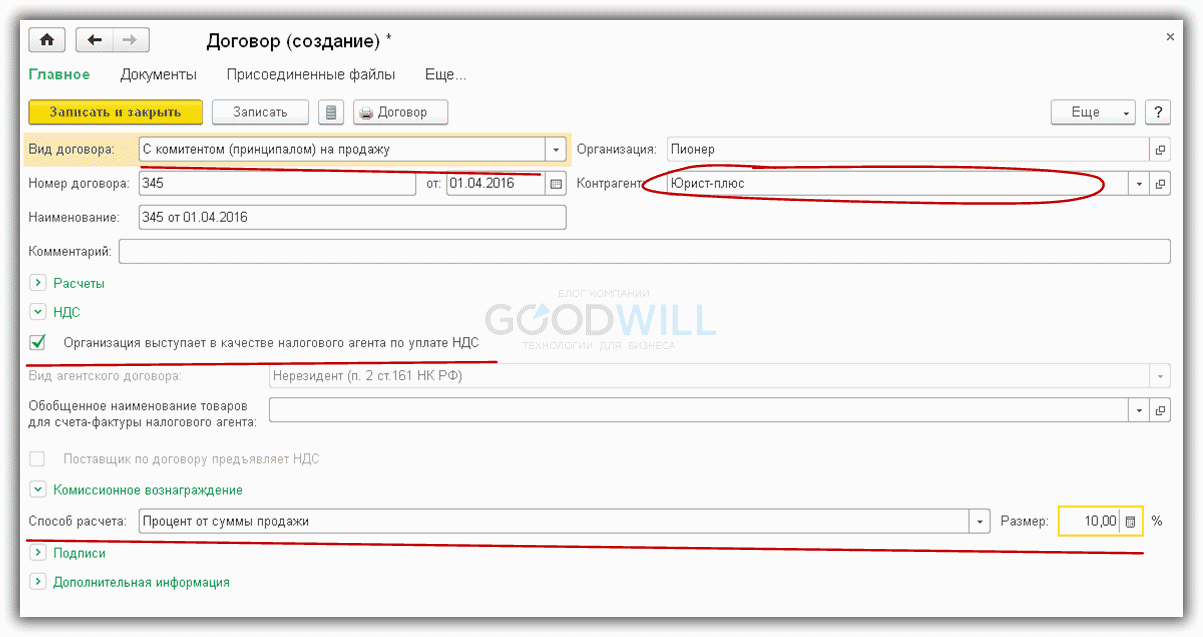

Теперь можно оформить в реализацию. Но, в отличие от обычного документа, в случае оформления этого документа агентом придется указывать и контрагента-заказчика, и контрагента-принципала. Кроме этого, в 1С 8.3 необходимо правильно оформить договор с принципалом (рис.6).

Рис.6

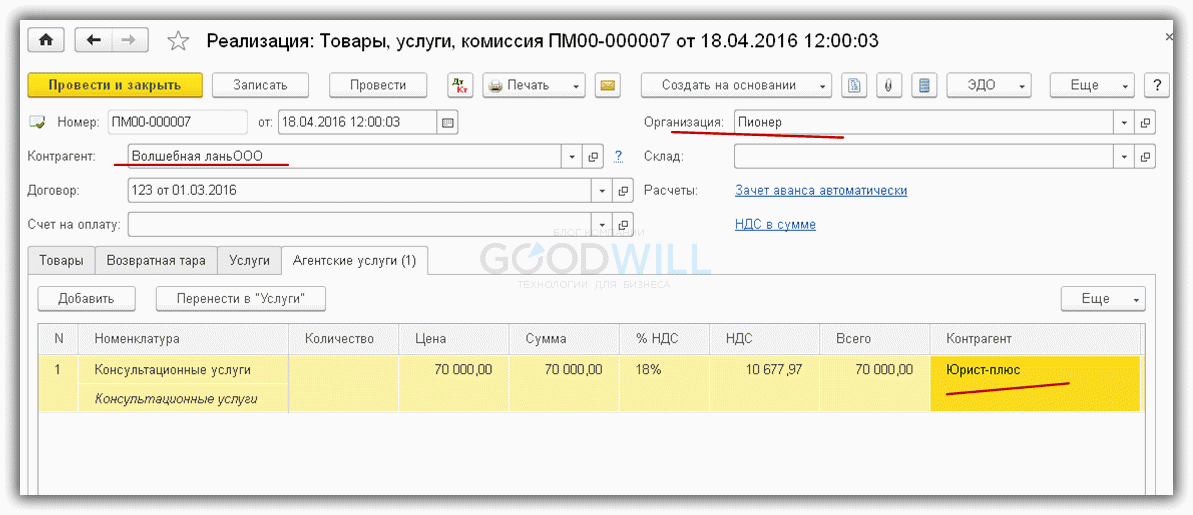

Теперь заполняем реализацию. «Работает» закладка «Агентские услуги» (рис.7).

Рис.7

При оформлении реализации в шапке документа выбирается заказчик («Волшебная лань»), а в табличной части – исполнитель («Юрист-плюс»).

Проводки документа можно посмотреть на рис.8. Документ формирует в 1С Бухгалтерия проводки по зачету ранее полученного аванса, реализации услуг и начисляет НДС налогового агента.

Рис.8

Отражение НДС к вычету

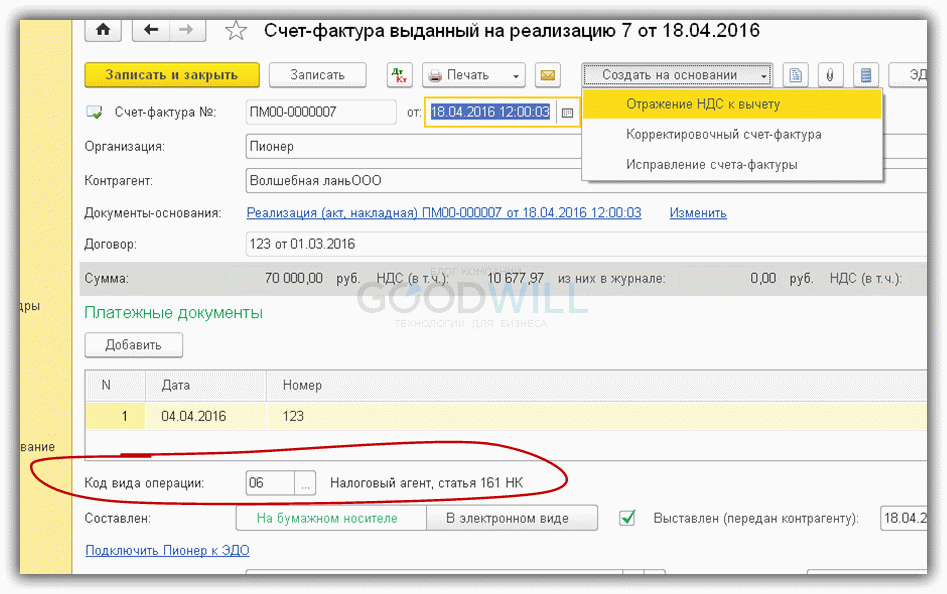

На основании документа реализации в 1С 8.3 выставляется счет-фактура (рис.9).

Рис.9

В книге продаж теперь будет две строки – на аванс и на реализацию (рис.10).

Рис.10

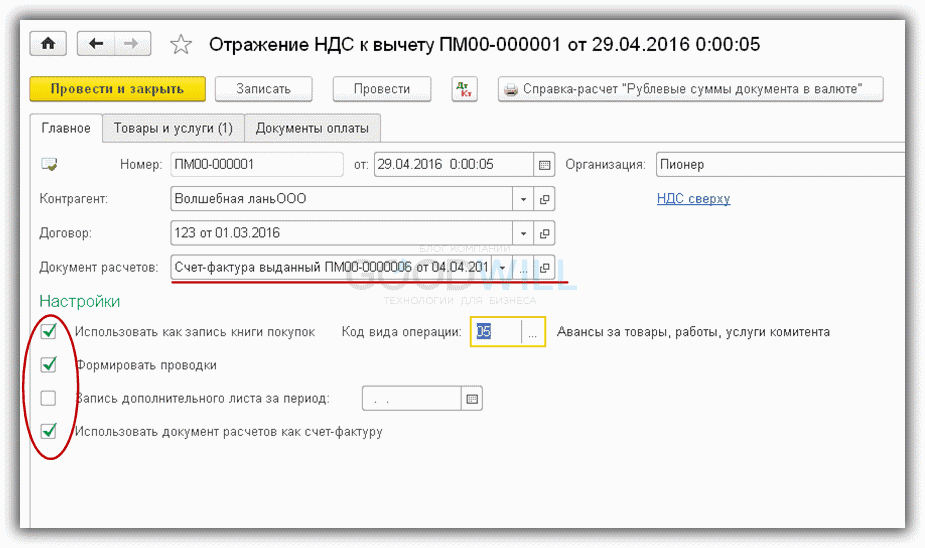

Налоговый агент имеет право предъявить НДС, начисленный по авансам, к вычету. Для этого в 1С нужно сформировать документ «Отражение НДС к вычету». Этот документ заполняется по выставленному ранее счету-фактуре на аванс (рис.11).

Рис.11

На закладке «Товары и услуги» нужно вручную заменить счет 76.02 на 76.НА (рис.12) и установить флажки «Использовать как запись книги покупок», «Формировать проводки» и «Использовать документ расчетов как счет-фактуру».

Рис.12

В результате оборотно-сальдовая ведомость по счету 76.НА будет выглядеть следующим образом (рис.13).

Рис.13

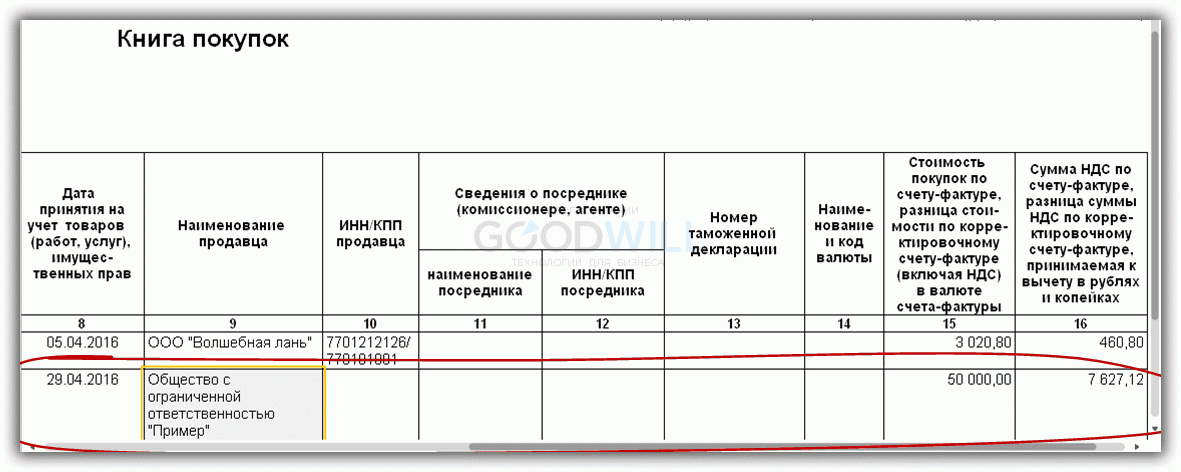

В книге покупок появится нужная запись (рис.14).

Рис.14

Остаток оплаты оформляется документом «Поступление на расчетный счет» (рис.15).

Рис.15

Теперь можно было бы перечислить деньги исполнителю. Но сначала нужно рассчитать вознаграждение агента и уменьшить на эту сумму оплату исполнителя.

Отчет комитенту по продажам

Оформляем документ «Отчет комитента» (рис.16). В нем несколько закладок, заполнять их придется вручную. Автоматически в 1С Бухгалтерия рассчитывается только вознаграждение, если процент указан в договоре.

Рис.16

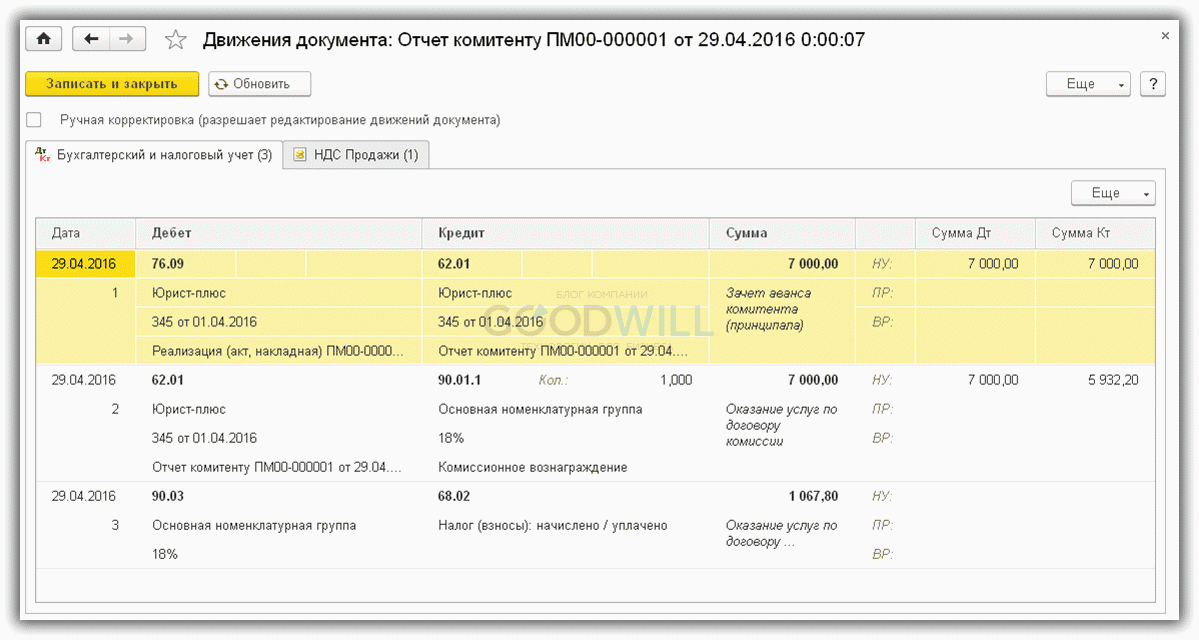

Если документ заполнен правильно, то сформируются проводки (рис.17):

Рис.17

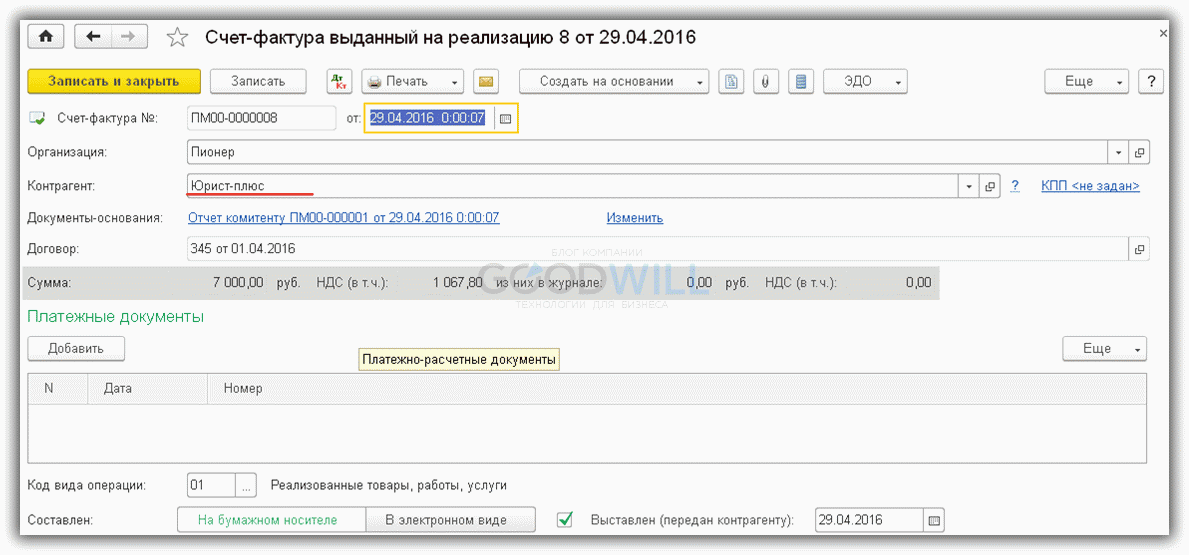

Осталось выписать счет-фактуру на агентские услуги (рис.18)

Рис.18

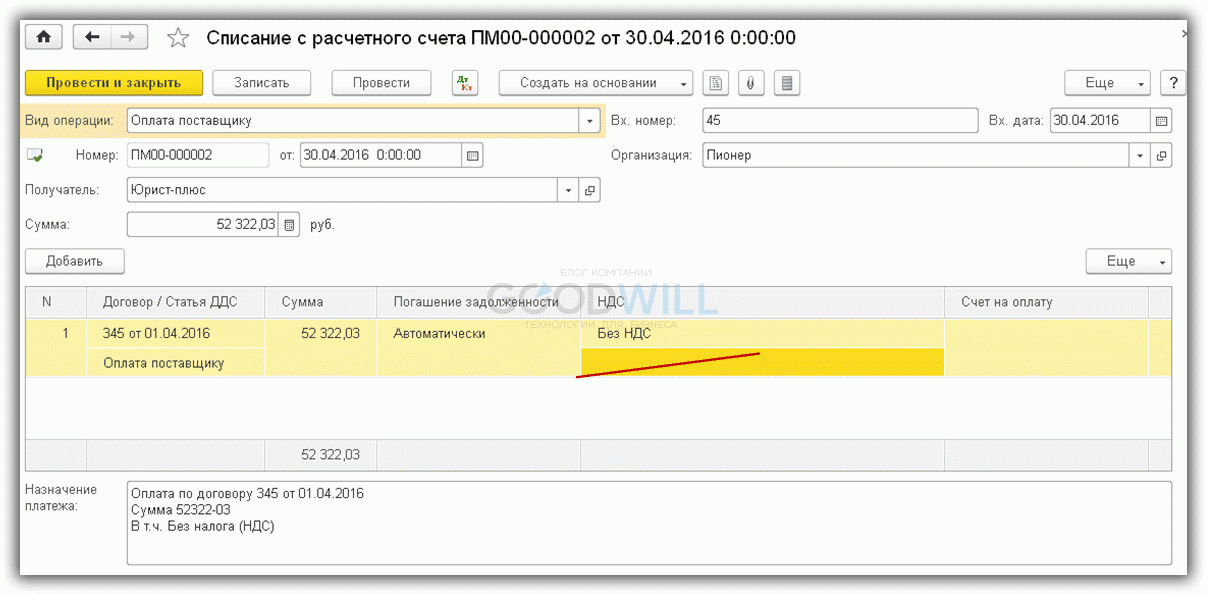

После расчета агентского вознаграждения можно рассчитать сумму, которую необходимо перечислить принципалу. Она составит 52 322.03 руб. (70 000 – 7 000 — 10 677,97), где

- 7 000 – вознаграждение агенту;

- 10 677,97 – НДС по реализации.

Так как НДС перечисляет агент, в документе списания денежных средств этот налог не указываем (рис.19).

Рис.19

Проверяем расчеты с принципалом (рис.20).

Рис.20

Таким образом, налоговый агент рассчитывает НДС с авансов, с реализации и со своего вознаграждения. Также ему придется выставить счета-фактуры и заплатить налог вместо принципала.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

СПРОСИТЕ в комментариях!

Аноним:

Как составляется агентом налоговая декларация по отгрузке или по оплате

ЮВМ:

Не путайте людей. Это операции агента, а не налогового агента по НДС. Роль налогового агента по какому-либо налогу (НДФЛ, НДС, налог на прибыль) — это другое. Нет времени писать, читайте НК